La taxe sur la valeur ajoutée (TVA) dans le business plan

La taxe sur la valeur ajoutée (TVA) est un impôt qui doit être pris en compte dans la plupart des business plan de création et de reprise d’entreprises. N’étant supportée que par le consommateur final (généralement un particulier), elle ne constitue pas une charge pour l’entreprise qui en est redevable. Toutefois, elle va avoir un impact important en matière de trésorerie. C’est pourquoi un traitement spécial lui est réservé dans le business plan. Compta-Facile s’y attarde ici en répondant aux questions : qu’est-ce que la taxe sur la valeur ajoutée ? Comment mesurer son impact au niveau du prévisionnel financier ? Comment l’intégrer dans un business plan ? Afin d’illustrer les propos, un exemple de calcul de TVA est développé en fin d’article.

Qu’est-ce que la taxe sur la valeur ajoutée (TVA) ?

Par définition, la taxe sur la valeur ajoutée (TVA) est un impôt indirect qui est supporté par le consommateur final d’un produit ou le bénéficiaire final d’un service (particuliers ou professionnels non soumis à la TVA). Cette taxe est collectée par les entreprises qui en sont redevables et reversée au Trésor Public, après déduction de celle supportée en amont. La TVA touche de très nombreux produits.

En pratique, la plupart des entreprises sont redevables de la TVA. Certaines activités en sont toutefois exonérées, c’est notamment le cas des activités médicales et paramédicales (médecin, dentiste, kinésithérapeute, sage-femme, pédicure-podologue, infirmière, ostéopathe, psychologue, psychothérapeute…), les actes d’hospitalisation et de traitement des malades, les opérations portant sur les organes, le sang et le lait humains, les transports sanitaires et certaines activités d’enseignement (à l’exclusion de celles exercées dans le cadre d’une activité économique effectuée à titre onéreux).

Enfin, une dispense de TVA est instituée pour les entreprises qui optent pour la franchise en base de TVA. Cette mesure est ouverte aux entreprises, quel que soit leur régime fiscal (impôt sur les sociétés ou impôt sur le revenu, relevant des bénéfices industriels et commerciaux ou des bénéfices non commerciaux), qui ne dépassent pas les limites de chiffre d’affaires suivantes :

- 85 800 € pour les activités de négoce et d’hébergement,

- 34 400 € pour les prestations de service et les professions libérales,

- et 52 800 € pour les activités réglementées des avocats.

Comment mesurer l’impact de la TVA dans un business plan ?

Taux de TVA

Plusieurs taux de TVA existent. Les principaux sont les suivants :

- 20% en France continentale et en Corse sur la plupart des biens et des prestations de services (8,5% en Guadeloupe, Martinique et sur la Réunion et 16% en Polynésie Française) ;

- 10% en France continentale sur la restauration destinée à une consommation immédiate, les boissons sans alcool et l’eau à consommation immédiate, l’hébergement en hôtel, les transports de voyageurs (2,1% en Guadeloupe, Martinique et sur la Réunion et 13% en Polynésie Française) ;

- 5,5% en France continentale sur les produits à emporter vendus sous un emballage permettant leur conservation, les boissons sans alcool et l’eau à consommation différée, sur les produits alimentaires, les livres (2,1% en Guadeloupe, Martinique et sur la Réunion et 5% en Polynésie Française)…

Le taux de TVA s’applique sur la base « hors taxes » d’un bien vendu ou d’un service rendu.

Calcul de la TVA due (ou du crédit de TVA)

Selon une périodicité bien précise, l’entreprise doit reverser une partie de la TVA qu’elle a collectée, après y avoir soustrait la fraction de la TVA qu’elle a éventuellement supportée en amont sur ses achats.

Lorsque la TVA frappant les ventes est inférieure à celle grevant les achats, l’entreprise bénéficie d’un crédit de TVA qu’elle peut reporter sur sa prochaine déclaration ou demander à se faire rembourser (sous certaines conditions de montant).

Exigibilité de la TVA

La TVA regroupe une multitude de notions assez techniques et seuls les principes de base seront expliqués ici, notamment en matière d’exigibilité et de fait générateur :

- Fait générateur : fait par lequel sont réalisées les conditions légales nécessaires pour l’exigibilité de la taxe ;

- Exigibilité : droit que le Trésor public peut faire valoir, à partir d’un moment donné, auprès du redevable pour obtenir le paiement de la taxe.

Dans la plupart des cas, le fait générateur et l’exigibilité coïncident. Mais ce n’est pas toujours le cas. Quoi qu’il en soit, c’est l’exigibilité qui détermine au titre de laquelle une déclaration doit être établie.

Les deux principales règles appliquées en pratique sont les suivantes :

- Pour les livraisons de biens meubles corporels (ventes de marchandises) : le fait générateur et l’exigibilité interviennent lors du transfert de propriété, généralement à la facturation ;

- Pour les prestations de services : le fait générateur se produit lorsque la prestation est effectuée alors que l’exigibilité intervient lors de l’encaissement (d’acompte, du solde ou de la totalité du prix).

Ces principes ont des conséquences majeures :

- La TVA sur les ventes doit être reversée au Trésor Public lorsque l’entreprise n’est plus propriétaire des marchandises, c’est-à-dire lorsqu’elles les facture ;

- La TVA sur les prestations de services doit être reversée lorsque l’entreprise encaisse les sommes dues au titre des prestations qu’elle a effectuées (et non pas à la date de facturation).

Régimes d’imposition à la TVA

Outre l’agriculture qui bénéficie d’un régime simplifié particulier, il existe deux régime en matière de TVA : le régime du réel normal et le régime du réel simplifié.

Le régime du réel normal (RN)

Le régime du réel normal concerne les entreprises redevables de la TVA (conditions non cumulatives) :

- Dont le chiffre d’affaires est supérieur à 247 000 euros (prestations de services) ou 818 000 euros (autres prestations de services, achat-revente, vente à consommer sur place et fourniture de logement) [base 2020] ou ;

- Soumises au régime simplifié d’imposition mais qui déclarent plus de 15 000 euros de TVA par ans ou ;

- Qui optent volontairement pour ce régime alors qu’elles ne remplissent pas les conditions de chiffre d’affaires.

Dans ce régime, la TVA doit être déclarée au titre de chaque mois écoulé, sauf si la TVA annuelle due est inférieure à 4 000 euros (il est possible, dans ce cas, d’opter pour une déclaration trimestrielle). Une déclaration n° 3310-CA3 sera souscrite chaque mois.

Le régime du réel simplifié d’imposition (RSI)

Le régime du réel simplifié d’imposition concerne les entreprises qui ne bénéficient pas de la franchise en base de TVA, qui n’ont pas opté pour le régime du réel normal et dont le chiffre d’affaires hors taxes annuel est compris entre :

- 34 400 euros et 247 000 euros (prestations de services),

- 85 800 euros et 818 000 euros (ventes et autres prestations). [base 2020]

La TVA exigible annuellement ne doit pas dépasser 15 000 euros.

Dans ce régime, la TVA est payée en deux acomptes semestriels en juillet (55%) et en décembre (40%) chaque année. La TVA réellement due est calculée une fois par an, elle prend la forme d’une régularisation dans les trois mois suivant la date de clôture de l’exercice comptable (ou le 2ème jour ouvré suivant le 1er mai en cas de clôture au 31 décembre).

Lorsque la base de calcul des acomptes est inférieure à 1 000 euros, l’entreprise est dispensée du versement d’acomptes. Les acomptes sont repris dans la déclaration n° 3514-SD tandis que la régularisation est effectuée dans la déclaration n° 3517-S CA12.

Une disposition spécifique est prévue l’année de création de l’entreprise puisqu’elle n’avait pas d’existence l’année précédente, année servant de base au calcul des acomptes. La Loi a donc prévu que les acomptes versés au titre de la première année d’activité seraient calculés sur la TVA réellement due au titre du semestre écoulé (le montant à verser doit correspondre à au moins 80 %). A titre d’exemple, pour une création au 1er janvier :

- L’acompte de juillet doit représenter au moins 80% de la TVA due de janvier à juin,

- L’acompte de décembre doit être d’au moins 80% de la TVA due de juillet à novembre.

[the_ad id= »6647″]

Quels sont les liens entre la TVA et le business plan ?

La TVA va avoir un impact sur différents tableaux de la partie financière du business plan.

N’étant pas supportée par l’entreprise qui en est redevable, sa collecte n’augmente pas le chiffre d’affaires et son reversement ne représente pas une charge. La TVA ne figurera donc pas dans le compte de résultat prévisionnel. En revanche, elle va avoir un impact sur de nombreux autres tableaux financiers et notamment sur :

- Le tableau de calcul du besoin en fonds de roulement prévisionnel,

- Le bilan prévisionnel,

- Et le budget de trésorerie.

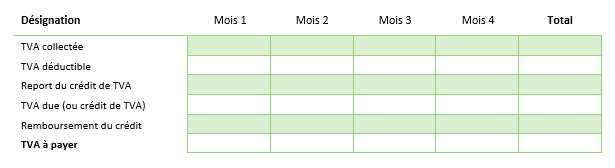

Tableau de calcul de la TVA

La TVA peut être récapitulée dans un tableau séparé, qui sera inséré en annexe du business plan. Voici un modèle de tableau de calcul de TVA :

Intégration de la TVA dans le bilan prévisionnel

Les modalités de collecte et de reversement de la TVA ont un impact sur le bilan prévisionnel, état recensant d’un côté ce que l’entreprise possède (ses créances) et, de l’autre, ce qu’elle doit (ses dettes). En effet, la TVA due au titre d’un mois ou d’une année n’étant reversée que le mois suivant, une dette peut exister à la clôture de l’exercice comptable tel qu’il est défini dans le prévisionnel financier. Elle ne sera liquidée qu’au cours de l’exercice comptable suivant.

Ainsi :

- La TVA due au titre de la dernière période figurera au passif du bilan prévisionnel, dans les dettes fiscales ;

- Le crédit de TVA sera inscrit à l’actif du bilan prévisionnel, dans les autres créances.

Par ailleurs, lorsque l’exigibilité et le fait générateur ne coïncident pas, de la TVA collectée en attente de reversement (car non exigible) figure également au passif, en plus de la TVA due.

Enfin, parallèlement à cela, la TVA décaissée ou les remboursements de TVA encaissés vont impacter la trésorerie à l’actif.

Intégration de la TVA dans le calcul du BFR prévisionnel

La TVA grevant certains frais rencontrés au commencement de l’activité va constituer un besoin à court terme que l’entreprise devra financer. A ce titre, elle doit être comprise dans le montant du besoin en fonds de roulement « initial ». Il s’agit principalement de la TVA sur les investissements initiaux (TVA sur immobilisations), de la TVA sur les stocks de départ et de la TVA taxant les frais généraux payés d’avance.

En fin d’année, la dette de TVA (ou la créance) qui figurera dans le bilan prévisionnel servira de matière première au calcul du besoin en fonds de roulement annuel.

L’intégration de la TVA dans le budget de trésorerie

Enfin, la TVA nette payée ou le crédit de TVA remboursé vont impacter le budget de trésorerie prévisionnel, non pas au niveau la période de déclaration mais au cours de la période du décaissement effectif ou de l’encaissement, c’est-à-dire généralement le mois suivant. Les créances et les dettes de TVA ne doivent pas être prises en considération, c’est uniquement le dénouement financier qui l’est ici.

Exemple de calcul de TVA dans un business plan

Imaginons le cas suivant (exemple simplifié pour mettre en évidence l’impact de la TVA) : un consultant indépendant a prévu de réaliser un chiffre d’affaires de 70 000 euros pendant son premier exercice comptable qui se déroulera du 1er janvier N au 31 décembre N. Il sera réparti comme suit :

| Ventes | Pourcentage | Montant |

| Janvier | 10 % | 7 000 € |

| Février | 10 % | 7 000 € |

| Mars | 10 % | 7 000 € |

| Avril | 10 % | 7 000 € |

| Mai | 10 % | 7 000 € |

| Juin | 10 % | 7 000 € |

| Juillet | 5 % | 3 500 € |

| Août | 0 % | 0 € |

| Septembre | 10 % | 7 000 € |

| Octobre | 10 % | 7 000 € |

| Novembre | 10 % | 7 000 € |

| Décembre | 5 % | 3 500 € |

Le délai de paiement qu’il octroie à ses clients est fixé à 30 jours. Il n’a aucun investissement à effectuer au départ. Il devra régler les honoraires de son expert-comptable pour la création de son entreprise (1000 euros HT + 200 euros de TVA) en février N ainsi qu’un nouvel ordinateur en mars N (il utilisera un ordinateur qu’il détient personnellement jusqu’à cette date) pour 400 euros HT (+ 80 euros de TVA). Son capital social est de 100 euros ; il est constitué d’un apport en numéraire. Nous négligerons l’impact de l’impôt sur les bénéfices et de toute autre donnée.

Deux hypothèses seront envisagées : l’entreprise relève du régime du réel normal (RN) ou du régime simplifiée d’imposition (RSI).

TVA et BFR prévisionnel

Ici, la TVA n’aura aucun impact dans le bilan prévisionnel puisqu’aucun frais n’est engagé au commencement de l’activité. Le BFR ne génère aucun besoin « initial » mais il alimentera le BFR de fin de période.

L’entreprise relève du régime du réel simplifié d’imposition de TVA

Tableau de TVA

Si l’entreprise relève du RSI, le tableau de calcul de TVA est très simple puisque seule une déclaration de TVA est effectuée au titre de l’année entière :

| Poste | Montant |

| TVA collectée ( 70 000 x 95 % x 20 % ) | 13 300 € (1) |

| TVA déductible [ ( 1 000 + 400 ) x 20 % ] | 280 € |

| TVA due (+) ou crédit de TVA (-) | 13 020 € |

L’entreprise n’aura encaissé, au 31/12/N, que 95% du chiffre d’affaires prévu pour l’année N (70 000 euros) car les 5 % du CA réalisé en décembre seront encaissés au cours du mois de janvier N+1 (exercice comptable suivant).

Elle devra toutefois verser deux acomptes au cours de l’année N :

- Un acompte de 5 376 euros en juillet N (80% de la TVA réellement due de janvier à juin soit 6 720 € x 80 %) ;

- Et un acompte de 3 920 euros en décembre N (80% de la TVA réellement due de juillet à novembre soit 4 900 € x 80 %).

Bilan prévisionnel

Le bilan prévisionnel contiendra les postes suivants :

- A l’actif :

- Disponibilités : 68 924 € ( 100 + ( 70 000 x 95 % x 1,2 ) – 1 200 – 480 – 5 376 – 3 920 )

- Créances clients TTC : 4 200 € ( 70 000 x 5 % x 1,20 )

- Au passif :

- Capital : 100 €

- Résultat net comptable : 68 600 € ( 70 000 – 1000 – 400 )

- Dettes fiscales : 3 724 € ( 13 020 – 5 376 – 3 920 )

- TVA collectée : 700 € (70 000 x 5 % x 20 % )

Budget de trésorerie

Enfin, la ligne « TVA » du budget de trésorerie sera alimentée par le versement des acomptes de juillet et décembre. Le solde de la TVA due (soit 13 020 euros) sera payée au mois de mai N+1. Voici le budget de trésorerie :

| Mois | Trésorerie de départ | CA encaissé | Frais payés | TVA | Trésorerie de fin |

| Janvier | 100 | 0 | 0 | 0 | 100 |

| Février | 100 | 8400 | -1200 | 0 | 7300 |

| Mars | 7300 | 8400 | -480 | 0 | 15220 |

| Avril | 15220 | 8400 | 0 | 0 | 23620 |

| Mai | 23620 | 8400 | 0 | 0 | 32020 |

| Juin | 32020 | 8400 | 0 | 0 | 40420 |

| Juillet | 40420 | 8400 | 0 | -5376 | 43444 |

| Août | 43444 | 4200 | 0 | 0 | 47644 |

| Septembre | 47644 | 0 | 0 | 0 | 47644 |

| Octobre | 47644 | 8400 | 0 | 0 | 56044 |

| Novembre | 56044 | 8400 | 0 | 0 | 64444 |

| Décembre | 64444 | 8400 | 0 | -3920 | 68924 |

L’entreprise relève du régime du réel normal de TVA

Dans ce cas de figure, les calculs se multiplient et se complexifient.

Tableau de TVA

Le tableau de TVA doit être établi mois par mois :

| Mois | TVA collectée | TVA déductible | TVA nette due |

| Janvier | 0 | 0 | 0 |

| Février | 1 400 € | 200 € | 1 200 € |

| Mars | 1 400 € | 80 € | 1 320 € |

| Avril | 1 400 € | 0 | 1 400 € |

| Mai | 1 400 € | 0 | 1 400 € |

| Juin | 1 400 € | 0 | 1 400 € |

| Juillet | 1 400 € | 0 | 1 400 € |

| Août | 700 € | 0 | 700 € |

| Septembre | 0 € | 0 | 0 € |

| Octobre | 1 400 € | 0 | 1 400 € |

| Novembre | 1 400 € | 0 | 1 400 € |

| Décembre | 1 400 € | 0 | 1 400 € |

| Total | 13 300 € | 280 € | 13 020 € |

Bilan prévisionnel

Voici la composition du bilan prévisionnel :

- A l’actif :

- Disponibilités : 66 600 € [ 100 + ( 70 000 x 95 % x 1,2 ) – 1 200 – 480 – ( 13 020 – 1 400 ) ]

- Créances clients TTC : 4 200 €

- Au passif :

- Capital : 100 €

- Résultat net comptable : 68 600 €

- Dettes fiscales : 1 400 €

- TVA collectée : 700 €

Budget de trésorerie

Enfin, concernant le budget de trésorerie, il sera alimenté de la façon suivante :

| Mois | Trésorerie de départ | CA encaissé | Frais payés | TVA payée | Trésorerie de fin |

| Janvier | 100 | 0 | 0 | 0 | 100 |

| Février | 100 | 8400 | -1200 | 0 | 7300 |

| Mars | 7300 | 8400 | -480 | -1200 | 14020 |

| Avril | 14020 | 8400 | 0 | -1320 | 21100 |

| Mai | 21100 | 8400 | 0 | -1400 | 28100 |

| Juin | 28100 | 8400 | 0 | -1400 | 35100 |

| Juillet | 35100 | 8400 | 0 | -1400 | 42100 |

| Août | 42100 | 4200 | 0 | -1400 | 44900 |

| Septembre | 44900 | 0 | 0 | -700 | 44200 |

| Octobre | 44200 | 8400 | 0 | 0 | 52600 |

| Novembre | 52600 | 8400 | 0 | -1400 | 59600 |

| Décembre | 59600 | 8400 | 0 | -1400 | 66600 |

On remarquera ici, pour finir, que la TVA a un impact non négligeable en matière de trésorerie. En effet, dans le cadre du réel normal, l’entreprise aura décaissé au cours de l’année N 11 620 euros ; alors qu’elle n’aurait versé que 9 296 euros à titre d’acompte dans le régime simplifiée pour la même période (solde qu’elle n’aurait eu à payer qu’en mai N+1).

A lire également sur le thème des charges complexes à évaluer :

- Les charges TNS dans le business plan

- L’impôt sur les sociétés dans le business plan

- La CAF dans le business plan

Conclusion : la TVA est un élément important du business plan. Elle doit être calculée, prise en compte et traduite correctement dans les tableaux financiers qui le composent.

Donnez-lui une note !

Merci pour votre vote.

A lire aussi...

La valeur des immobilisations est répartie, en comptabilité, sur leur durée d'utilisation probable au moyen d'amortissements. Ceux-ci génère une charge qui diminue le résultat comptable et fiscal. C'est donc une étape importante à bien […]

Dans le monde de la comptabilité et de la gestion financière, l'accès rapide à des données fiables est crucial. Infonet s'impose comme un véritable GPS économique pour les professionnels du chiffre et les […]

Le monde de l’entrepreneuriat évolue rapidement, et ceux qui osent réinventer les règles sont plus inspirants que jamais. C’est dans cette dynamique qu’est né "Les Bousculateurs", un podcast dédié aux entrepreneurs qui pensent […]

Compta-Facile vous présente les caractéristiques des dividendes et analyse leur versement dans la limite du possible…

Aucun commentaire.