Les mesures comptables de la loi Sapin 2

La loi Sapin 2, adoptée le 9 décembre dernier et publiée au journal officiel le 10, introduit de nombreux changements en comptabilité et en fiscalité. Compta-Facile vous présente les principales mesures comptables et fiscales de la loi Sapin 2.

Ouverture du régime du micro à certaines SARL

Cette mesure est inédite : le régime du micro-BIC et celui du micro-BNC sont ouverts aux sociétés à responsabilité limitée (SARL) dont l’associé unique est le gérant personne physique de cette société. En pratique, sont concernées les entreprises unipersonnelles à responsabilité limitée (EURL) dont l’associé unique est également gérant.

Elle leur permet de bénéficier des nombreux allègements comptables prévus pour les micro-entreprises au sens fiscal (sous réserve que les conditions de chiffre d’affaires et de franchise en base de TVA soient remplies).

Cette mesure est entrée en vigueur le 11 décembre 2016.

Réduction de la durée de l’option pour un régime réel d’imposition

Les entrepreneurs individuels qui relèvent d’un régime micro (micro-BIC ou micro-BNC) peuvent opter pour un régime réel d’imposition pour une période d’au moins 2 ans et reconductible tacitement par périodes égales :

- Le régime du réel normal ou le régime du réel simplifié pour les BIC,

- Le régime de la déclaration contrôlée pour les BNC.

A compter du 1er janvier 2016, la durée de cette option est ramenée à 1 an. La durée de la reconduction tacite est également réduite à un an. Elle peut être dénoncée avant le 1er février de l’année au titre de laquelle l’entrepreneur souhaite revenir dans un régime micro.

Allègement du formalisme en cas de cession de fonds de commerce

En cas de cession de fonds de commerce, depuis le 11 décembre 2016, le vendeur et l’acheteur ne doivent plus viser les livres de comptabilité tenus par le vendeur au titre des 3 derniers exercices comptables ainsi qu’un état de chiffre d’affaires mais uniquement le document présentant les chiffres d’affaires mensuels réalisés entre la clôture du dernier exercice comptable et le mois précédant la vente.

En revanche, les livres doivent toujours être tenus à la disposition de l’acheteur sur simple demande, dans un délai de 3 ans à compter de l’entrée en jouissance de l’acheteur.

Aménagements au régime de l’entreprise individuelle à responsabilité limitée (EIRL)

Les exploitants qui exerçaient leur activité en entreprise individuelle antérieurement à leur transformation en EIRL et qui ont clôturé un exercice moins de 4 mois avant la date de dépôt de la déclaration d’affectation sont dispensés de désigner un commissaire aux comptes, un expert-comptable, une association de gestion et de comptabilité ou un notaire pour évaluer leur patrimoine d’affectation en cas d’apport d’un actif autre que des liquidités d’une valeur supérieure à 30 000 euros. L’EIRL ne doit pas être soumise à l’impôt sur les sociétés (IS). Pour les autres, le recours à un professionnel est obligatoire (pour plus d’informations à ce sujet : la mission d’évaluation du patrimoine d’affectation de l’EIRL par un expert-comptable).

Par ailleurs, la déclaration d’affectation n’est plus opposable aux créanciers dont les droits sont nés avant le dépôt de la déclaration. Elle demeure, bien évidemment, opposable aux créanciers dont les droits sont nés postérieurement au dépôt.

A lire également sur les actualités comptables :

Donnez-lui une note !

Merci pour votre vote.

A lire aussi...

Lorsqu'une entreprise gère elle-même la paie de ses salariés, elle doit s'équiper d'un logiciel de paie. Compta-Facile répond à la question suivante : comment choisir son logiciel de paie ? A quoi sert […]

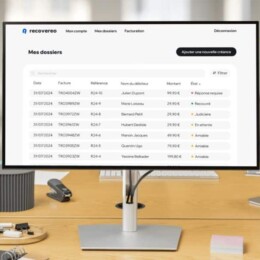

Les factures impayées sont l’un des principaux défis auxquels les entreprises doivent faire face, quel que soit leur secteur d’activité. Non seulement elles mettent en péril la trésorerie, mais elles peuvent également freiner […]

Dans le monde de la comptabilité et de la gestion financière, l'accès rapide à des données fiables est crucial. Infonet s'impose comme un véritable GPS économique pour les professionnels du chiffre et les […]

La valeur des immobilisations est répartie, en comptabilité, sur leur durée d'utilisation probable au moyen d'amortissements. Ceux-ci génère une charge qui diminue le résultat comptable et fiscal. C'est donc une étape importante à bien […]

Aucun commentaire.