Les impôts et taxes prévisionnels

Lorsqu’un business plan est rédigé, il doit être procédé à l’estimation des impôts et taxes prévisionnels. Certains d’entre eux pourront être facilement déterminables tandis que d’autres nécessiteront des calculs intermédiaires. Compta-Facile vous dévoile les clefs pour estimer ses impôts et taxes prévisionnels.

Nous nous attarderons ici sur les principaux impôts rencontrés à savoir : l’impôt sur les bénéfices, la Taxe sur la Valeur Ajoutée (TVA), la Contribution Economique Territoriale (CET), la Taxe d’Apprentissage (TA), la Formation Professionnelle Continue (FPC), la Participation à l’Effort de Construction (EC), la Contribution sociale de solidarité des sociétés (C3S) et la Taxe sur les Véhicules de Tourisme (TVS).

Estimer l’impôt sur les bénéfices prévisionnel

Les régimes d’impôt sur les bénéfices

Il existe deux régimes de taxation des bénéfices (sauf cas particuliers d’exonération) que sont l’impôt sur les sociétés et l’impôt sur le revenu :

- lorsqu’une entreprise est soumise à l’impôt sur les sociétés (de plein droit ou sur option de sa part), elle va s’acquitter elle-même d’un impôt calculé sur les bénéfices qu’elle a réalisés.

- en revanche, lorsqu’elle relève de l’impôt sur le revenu, ce sont, en général, ses associés qui vont s’acquitter eux-mêmes de l’impôt en fonction de leurs quotes-parts de participation aux bénéfices. Ainsi, les entreprises soumises à l’impôt sur le revenu ne supportent pas directement l’impôt sur les bénéfices.

L’impôt sur le revenu n’a pas à être constaté dans un business plan. Seul l’impôt sur les sociétés doit l’être.

L’estimation de l’impôt sur les sociétés

L’IS est calculé sur le montant du bénéfice imposable auquel on applique un taux de 31 %. Ce taux est progressivement ramené à 25% selon le calendrier suivant (attention, le taux de 15% ne s’applique que sous certaines conditions) :

- Pour 2018 :

- 15% jusque 38 120 euros de bénéfices

- 28% entre 38 121 euros et 500 000 euros de bénéfices

- 33,1/3% au-delà

- Pour 2019 :

- 15% jusque 38 120 euros de bénéfices

- 28% entre 38 121 euros et 500 000 euros de bénéfices

- 31% au-delà

- Pour 2020 :

- 15% jusque 38 120 euros de bénéfices

- 28% au-delà

- Pour 2021 :

- 15% jusque 38 120 euros de bénéfices

- 26,5% au-delà

- Pour 2022 :

- 15% jusque 38 120 euros de bénéfices

- 25% au-delà

Seules certaines sociétés peuvent bénéficier du taux réduit de 15% sur les 38 120 premiers euros de bénéfices. Il s’agit de celles dont le chiffre d’affaires hors taxes est inférieur à 7,63 millions d’euros et dont le capital a été entièrement libéré et est détenu à au moins 75 % par des personnes physiques ou par une autre société répondant à ces critères.

Lorsque l’impôt sur les sociétés dû est supérieur à 3 000 euros, la société est redevable d’acomptes.

il existe une contribution supplémentaire de 3,3% pour les sociétés dont le montant dû au titre de l’impôt sur les sociétés est important (au moins 763 000 euros).

Exemple : une société soumise à l’impôt sur les sociétés prévoit de réaliser un bénéfice fiscal avant impôt de 60 000 euros en 2018. Elle peut bénéficier du taux réduit d’IS. Le montant dû au titre de cet impôt sera de 11 844 euros soit 38 120 * 0,15 + ( 60 000 – 38 120 ) * 0,28.

Lien entre l’impôt sur les sociétés et le business plan

La charge totale d’IS doit être prise en compte dans le compte de résultat prévisionnel, dans les dernières lignes du tableau (juste après le résultat courant avant impôt).

Chaque décaissement (acompte ou solde d’IS) a également un impact sur le budget de trésorerie et la dette (ou la créance) d’IS est reprise dans le bilan prévisionnel.

Pour plus d’information : calculer et intégrer l’impôt sur les sociétés dans un business plan.

Estimer l’impact de la TVA

Le mécanisme de TVA

La TVA est un impôt général sur la consommation qui est directement facturé aux clients sur les biens qu’ils consomment ou les services qu’ils utilisent en France. Les entreprises la facturent à leurs clients puis elles la reversent au Trésor Public, après avoir déduit la taxe qu’elles ont elles-mêmes supportée à l’achat.

Depuis le 1er janvier 2014, les taux de TVA sont de :

- 20 % (taux normal de TVA s’appliquant à la majorité des biens, produits et prestations de services) ;

- 10 % (taux intermédiaire applicable notamment à la restauration, la vente de produits alimentaires préparés, les transports et les travaux de rénovation dans les logements anciens) ;

- 5,5 % (taux réduit frappant les produits de première nécessité, les spectacles vivants et les travaux énergétiques dans les logements de plus de deux ans).

Nous conseillons au porteur de projet d’y prêter une grande attention (pour plus d’informations : l’essentiel sur la TVA). En effet, la TVA est une variable qui ne doit pas être négligée puisqu’elle peut avoir un impact en matière de trésorerie dans les comptes prévisionnels.

Exemple : Les entreprises qui exercent une activité de restauration collectent la TVA sur leurs ventes au taux de 10% alors qu’elles ne déduisent la TVA sur leurs achats qu’au taux de 5,50% en général.

Lien entre la TVA et le business plan

Lorsqu’elles sont assujetties à la TVA, les entreprises ne la supportent pas directement ; c’est pour cela qu’elle n’est pas intégrée dans le compte de résultat prévisionnel mais uniquement dans le bilan prévisionnel et dans le budget de trésorerie. Par ailleurs, elle peut avoir un impact sur le BFR prévisionnel (initial et annuel).

Pour plus d’information : calculer et intégrer la TVA dans un business plan.

Estimer la contribution économique territoriale (CET)

La CET est une taxes qui contient deux éléments : la contribution foncière des entreprises (CFE) et la contribution sur la valeur ajoutée des entreprises (CVAE).

Estimer la CFE

La CFE est due par les entreprises ainsi que les personnes qui exercent de manière habituelle une activité professionnelle non salariée, peu importe leur statut juridique, leur activité ou leur régime d’imposition. Au titre de la première année civile, l’entreprise nouvelle bénéficie d’une exonération de CFE. Ce n’est qu’à compter de la deuxième année civile qu’il convient de la provisionner. Sa base de calcul correspond à la valeur locative des biens immobiliers utilisés par l’entreprise pour les besoins de son activité. Sur cette base sont appliqués des taux votés par les communes ou l’EPCI sur le territoire duquel le redevable dispose de biens imposables. Pour obtenir une estimation de cette taxe, il faut donc obtenir ces taux ainsi que la valeur locative de chaque local.

La CFE est un impôt qui doit être provisionné dans la plupart des prévisionnels, même en cas de domiciliation étant donné qu’une cotisation minimale de CFE est prévue pour ce cas.

Estimer la CVAE

La CVAE concerne les entreprises qui réalisent plus de 152 500 euros de chiffre d’affaires par an mais elle n’est, en réalité, payée que par les entreprises dont le chiffre d’affaires excède 500 000 euros. Son calcul est effectué par année civile et son assiette correspond à la valeur ajoutée prévisionnelle du projet. Voici le détail de son calcul : (valeur ajoutée x taux effectif d’imposition) + [(valeur ajoutée x taux effectif d’imposition) x 1 %].

Le taux à utiliser dépend du chiffre d’affaires réalisé par l’entreprise :

| Chiffre d’affaires hors taxe | Taux effectif d’imposition |

|---|---|

| Moins de 500 000 € | 0 % |

| Entre 500 000 € et 3 millions € | 0,5 % x [(CA – 500 000 €) /2,5 millions €] |

| Entre 3 millions € et 10 millions € | 0,5 % + [0,9 % x (CA – 3 millions €) /7 millions €] |

| Entre 10 millions € et 50 millions € | 1,4 % + [0,1 % x (CA – 10 millions €) / 40 millions €] |

| Plus de 50 millions € | 1,5 % |

Lien entre la CET et le business plan

La charge de CET supportée au titre d’un exercice doit être inscrite dans le compte de résultat prévisionnel. La dette de CET doit figurer, à la clôture de l’exercice, au passif du bilan prévisionnel.

Estimer les taxes assises sur les salaires

Estimer la taxe d’apprentissage

La taxe d’apprentissage doit être provisionnée par les entreprises qui prévoient d’employer du personnel (hors intérim). Certaines entreprises en sont exonérées (personnes physiques et sociétés soumises au régime des sociétés de personnes qui ont une activité classée dans les Bénéfices Non Commerciaux –BNC– ou dans les Bénéfices Agricoles –BA–).

Elle est calculée par année civile au taux de 0,68% (0,44% pour les entreprises situées en Alsace-Moselle). Son assiette de calcul correspond au total des salaires bruts assujettis aux cotisations de sécurité sociale. Les entreprises de plus de 250 salariés peuvent être redevables d’une contribution supplémentaire.

La taxe d’apprentissage (comme les taxes qui sont détaillées ci-dessous) figure dans le compte de résultat prévisionnel en charges. La dette correspondante à la clôture de l’exercice doit être inscrite au passif du bilan prévisionnel.

Estimer la participation à la formation professionnelle continue

La participation à la formation professionnelle continue doit être provisionnée par les entreprises qui prévoient d’employer du personnel (hors intérim).

Son calcul est effectué par année civile, sur le montant total des salaires bruts assujettis aux cotisations de sécurité sociale. Son taux varie selon le nombre de salariés : il est de 0,55 % pour les entreprises de moins de 10 salariés et 1 % pour les entreprises de plus de 10 salariés. Les entreprises de travail temporaire supportent des taux plus élevés. Pour information, il existe des dispositifs transitoires en cas de franchissement de seuils.

Estimer la participation à l’effort construction

La participation à l’effort construction concerne les entreprises qui embauchent au moins 50 salariés en moyenne sur l’année.

Son calcul est également effectué par année civile. L’assiette est toujours le total des salaires bruts assujettis aux cotisations de sécurité sociale. Elle est calculée au taux de 0,45 %. Un dispositif de lissage est prévu pour les entreprises qui atteignent pour la première fois le seuil de 50 salariés : elles bénéficient d’une dispense de participation à l’effort construction pendant 3 ans puis d’un assujettissement progressif sur 4 ans : 25% la 4ème année, 50% la 5ème année, 75% la 6ème année et 100% ensuite. Par conséquent, cette contribution ne doit pratiquement jamais être provisionnée dans un business plan.

Estimer la taxe sur les véhicules de tourisme des sociétés

La TVS concerne les entreprises qui utilisent des véhicules immatriculés, au nom de l’entreprise ou de l’associé, du dirigeant ou du salarié qui l’utilise professionnellement, dans la catégorie « véhicule particulier » ou « véhicule N1 ». Cette taxe concerne aussi bien les véhicules achetés par l’entreprise que les véhicules loués par elle-même ou encore ceux appartenant à ses salariés pour lesquels elle verse des indemnités kilométriques importantes.

Son calcul est assez complexe car il dépend de nombreuses données relatives aux véhicules (date de première mise en circulation, taux de CO2 rejeté dans l’air, etc.). Elle n’est pas déductible du résultat fiscal ce qui signifie qu’elle devra être réintégrée pour le calcul de l’impôt sur les sociétés. Pour plus d’informations : la Taxe sur les Véhicules de Sociétés.

Estimer la contribution sociale de solidarité des sociétés (C3S ou Organic)

La C3S doit être provisionnée par les entreprises qui réalisent plus de 19 000 000 d’euros de chiffre d’affaires par an à compter du 1er janvier 2016. Elle ne concerne, par conséquent, que peu de prévisionnels. L’assiette de calcul de cette taxe correspond au chiffre d’affaires réalisé pendant l’année civile. Elle est calculée au taux de 0,16 % par année civile.

En 2015, cette contribution était due par les entreprises réalisant un chiffre d’affaires supérieur à 3 250 000 euros. Il était initialement prévu que cette taxe disparaisse mais le projet de loi de financement de la sécurité sociale pour 2018 n’envisage plus cette suppression.

Exemple de prévisionnel d’impôts et taxes

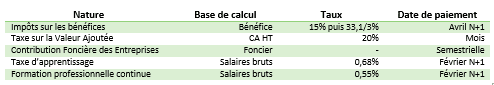

Dans sa phase de recensement et d’évaluation des impôts et taxes prévisionnels, le porteur de projet pourra établir une check-list récapitulant la nature de l’impôt, sa base de calcul, son taux et sa date limite de paiement. Voici un exemple :

Lien entre les impôts et taxes prévisionnels et le business plan

Les impôts et taxes prévisionnels représentent des charges au titre de la période à laquelle ils se rattachent. En ce sens, ils alimenteront le compte de résultat prévisionnel. En fonction de leur date de paiement (repris dans le budget de trésorerie), ils pourront générer des dettes à la clôture de l’exercice. Ces dettes fiscales figureront au passif du bilan prévisionnel.

Conclusion : les impôts et taxes prévisionnels doivent être estimés dans un business plan. Cette tâche se révèle, en général, assez simple.

Donnez-lui une note !

Merci pour votre vote.

A lire aussi...

Faire un bon business plan n'est pas forcément chose aisée pour un porteur de projet. Il convient de respecter certains points essentiels à la cohérence du business plan. Voici les 10 conseils de Compta-Facile pour réussir son business plan.

Tout porteur de projet établissant un business plan ou un prévisionnel financier peut se faire accompagner par un Expert-comptable pour réaliser son dossier de financement. Compta-Facile vous présente les intérêts d'un tel recours ainsi que les modalités de déroulement de la mission de l'expert-comptable.

Lors de la création d’une société, il est fréquent que les banques réclament des garanties financières avant de consentir un prêt à la nouvelle structure. Parmi celles-ci, le cautionnement des obligations de la société par le dirigeant ou l’associé est sans doute l’un des plus utilisés. Mais quel formalisme devez-vous respecter pour que votre engagement de caution soit valable ?

Un expert-comptable en ligne est un professionnel qui effectue sa mission à distance via Internet. De nombreuses entreprises ont recours (ou souhaitent avoir recours) à un tel prestataire. La souplesse offerte et la […]

Aucun commentaire.